据《时代周报》报道,国家有关审计部门于4月16日和17日,对国家开发银行和工行相关领导进行了约谈。因为在短短一个月内,接连有五起债市老鼠仓被曝光,牵出五家知名的金融机构,由此债券市场的监管漏洞引来各方的关注。

据悉,此次调查由审计署发起,公安部、证监会等部委也介入了调查,范围囊括了银行、券商、基金,甚至还涉及地方政府的融资平台,主要针对“场外协议式回购”(作者注:俗称“代持”)——一种带有杠杆风险、帮助机构掩藏利润或亏损的交易模式。

这场震惊中国金融界的债市风波,使我不禁想起,其实古今中外,资本市场从诞生的第一天起便充满了争议,资本逐利的本质背后,所展现的实际上是人性贪婪的弱点。比如,美国著名的“梧桐树协议”,就是由1792年北美股市大恐慌所至,其始作俑者是个名叫威廉·杜尔的人。他利用财政部助理的职权之便,用“别人口袋里的钱”进行股市投机,导致股市大崩溃。

一个杜尔的破产就摧毁了整个市场,什么原因呢?纽约的股票经纪人后来意识到,这与无序的场外交易有关。杜尔那个年代,美国没有股票交易所,也没有所谓的“证券从业资格认证”,任何人只要愿意,都可以成为股票经纪人。这就带来了两个问题:

首先,股票价格谁说了算?没有交易所,没有报价牌,股票价格完全由买卖双方相互商定,这是场外交易的特色。但“讨价还价”也总得有个参考价吧?于是,普通股票交易者往往会参考“权威”。比如,杜尔买这支股票出这个价,人们便会在这一价位上谈交易。在场外交易中,“主力”起到了价格标杆的作用。当然,这也为其操纵股票价格大开方便之门。

其次,谁能保证经纪人的信用?通常来说,股票经纪人发挥着两个作用。一是作为交易“中介”,找到股票的买家和卖家并撮合成交;二是提供市场信息。最重要的是市价,买卖双方需要知道一个“价格区间”。例如经纪人可能会告诉你,前一笔交易杜尔出了这个价,你至少应该出多少钱,以及这支股票近几日的成交量和换手率大概是多少……

由于经纪人同时扮演着“中介”和“看盘”的双重角色,为了撮合成交,他们存在着提供虚假消息的动机。当时美国股市并未建立一套约束股票经纪人的信用机制,导致“黄牛”泛滥,骗完了上家又骗下家。这些人本来就没什么声誉,当然也不在乎名声受损。

杜尔投机所引发的金融混乱,使得美国股市的发展一度陷入停滞,民众谈股色变。市场急需一套能够挽回人们信心的股市交易规则。1792年5月17日,24位股票经纪人在华尔街68号的一棵梧桐树下,签署了著名的《梧桐树协议》(The Buttonwood Agreement)。

协议约定:所有股票交易都在他们24个人之间进行,且股票交易佣金不得低于0.25%。24位经纪人全都具有良好的信誉,而且报价都放在场内统一进行,再也没人能够在价格上欺骗散户。

最初的场内交易,位于华尔街和沃特街交界的唐提咖啡屋,这正是纽约证券交易所的前身。1817年3月8日,交易者联盟在《梧桐树协议》的基础之上草拟了《纽约证券和交易管理处条例》。1863年,纽约证券和交易管理处正式更名为“纽约证券交易所”。今天,这里已经发展成为全世界最重要的股票交易中心。

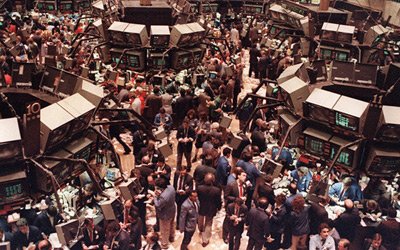

(图注:纽约证劵交易所一瞥;编辑配图,图片来自网络)

《梧桐树协议》被认为是美国金融业进行行业自律的开始,它开启了美国证券史上市场自我监管的先河。这套监管系统可以说是市场在“痛定思痛”后自发形成的,与政府无任何关系。自由市场的魅力就在于它的自我纠偏机制。也就是说一个系统一旦发生无序与混乱,会自动出现行业自律,否则该行业就会变得无人再敢介入,日渐式微,最后消亡。

有人认为《梧桐树协议》是在政府的指使下才出台的,其实不然。一个离不开政府监管的市场,是最不具活力,甚至无法长期存在的市场。美国开国先驱汉密尔顿和此后数百年来的无数政府精英,他们竭尽全力、绞尽脑汁,试图寻找一条“好人与恶棍的分界限”,来区分像杜尔这样的无赖赌徒和受人尊敬的投资者。然而两个多世纪以来,他们的努力所得到的充其量不过是喜忧参半的结果。因为当两人之间的自由买卖必须通过政府批准才能进行时,交易成本就会大幅增加。

道高一尺、魔高一丈,虽然今天欧美的金融监管相比百年前不可谓不严,但2008年的金融海啸还是发生了。作为有后发优势的中国金融界,一定要吸取欧美金融市场的教训,将金融监管放到最重要的一个位置上!